Il Dow guadagna 300 punti? E’ un brutto segno

Spero che nessuno si sia troppo esaltato per il rialzo del 3% messo a segno l’altro giorno dagli indici azionari di casa nostra. Che fosse un brutto segno, l’ho pensato subito. Ma non sapevo come dirlo. Poi, grazie al blog The Big Picture di Barry Ritholtz, ho risolto il problema. Ritholtz cita infatti un’analisi di David Rosenberg, North American economist di Merrill Lynch, da cui risulta che queste spiritate fughe in avanti accadono solo in un bear market, ossia in un mercato ribassista.

Spero che nessuno si sia troppo esaltato per il rialzo del 3% messo a segno l’altro giorno dagli indici azionari di casa nostra. Che fosse un brutto segno, l’ho pensato subito. Ma non sapevo come dirlo. Poi, grazie al blog The Big Picture di Barry Ritholtz, ho risolto il problema. Ritholtz cita infatti un’analisi di David Rosenberg, North American economist di Merrill Lynch, da cui risulta che queste spiritate fughe in avanti accadono solo in un bear market, ossia in un mercato ribassista.

Il rialzo del 3% della Borsa di Milano è coinciso, a Wall Street, con un rally di 331 punti, pari al 2,9%, dell’indice Dow Jones Industrial.

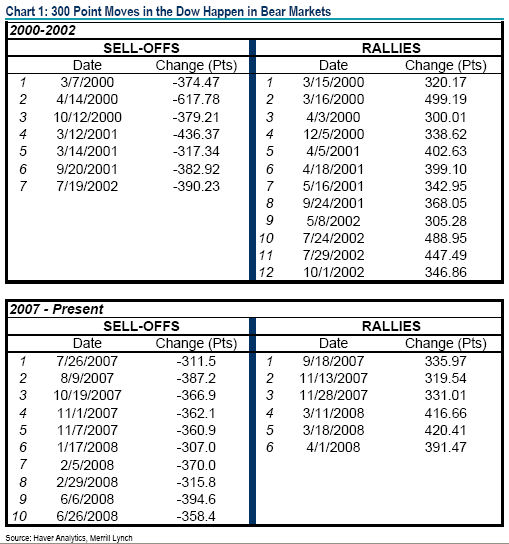

Ma di rialzi di 300 punti o più del Dow Jones in una sola seduta, nella storia dei mercati americani, c’è traccia solo negli ultimi due bear market, l’attuale e quello del 2000-2002.

Per l’esattezza, quello dell’altro ieri è stato il sesto rally di oltre 300 punti dall’avvio del ciclo ribassista iniziato l’ottobre scorso (un settimo rally da 336 punti si configura come un caso borderline, giacché ha avuto luogo il 18 settembre, subito prima che il mercato cambiasse direzione). Mentre nel 2000-2002, quando il Dow perse complessivamente il 38% del suo valore, i rialzi di questa entità furono addirittura 12 (per i dettagli, vedi la tabella alla fine).

Nel lungo bull market durato dall’autunno del 2002 all’autunno del 2007 di rally da 300 punti non c’è traccia. Il motivo è che movimenti così esagerati, nell’arco di una sola seduta, sono espressione di quella elevata volatilità che è una caratteristica tipica dei mercati ribassisti.

La stessa lezione può essere estesa al rally dei titoli bancari, che a Wall Street hanno recuperato il 30% circa da metà luglio, quando il Tesoro americano e la Fed sono intervenuti a sostegno di Fannie Mae e Freddie Mac, i due giganti malati del credito fondiario.

Rosenberg osserva come nel 2000-2002, quando nell’occhio del ciclone c’erano i titoli tecnologici, l’indice Nasdaq arrivò a perdere quasi l’80% del suo valore dopo aver percorso ben tre fasi di concitati rialzi superiori al 30%.

Insomma, i bear market rally possono anche impressionare – e far male a chi specula troppo incautamente al ribasso. Ma sono fuochi di paglia.